صعود نفت از پلکان تضعیف دلار

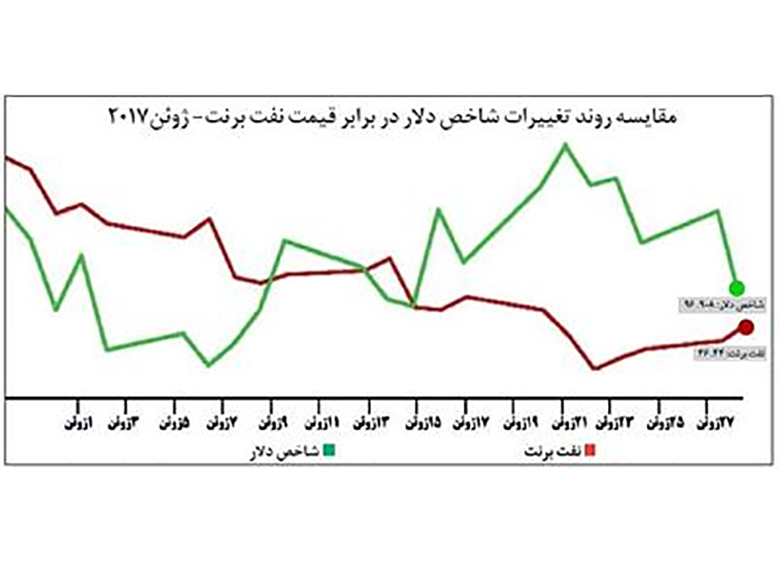

در روزهایی که تعادل عرضه و تقاضا در بازار نفتخام از بالا بردن قیمت ناتوان مانده است، تصمیمات فدرال رزرو امریکا و سیاستهای پولی این کشور منجر به کاهش شاخص دلار شده و چنین اتفاقی به مدد قیمت طلای سیاه آمده و رشد آن را سبب شده است.

به گزارش بازتاب به نقل از تعادل ، به علت چیرگی دلار امریکا بر معاملات نفتی در سراسر جهان، قیمت نفتخام و ارزش دلار همواره با یکدیگر در ارتباط بودهاند. هر گاه ارزش دلار امریکا در برابر سبد ارزی دیگر کشورها افزایش یافت، قیمت نفت با افت مواجه شد چراکه با بالا رفتن ارزش دلار، هزینه معاملاتی نفت و تبدیل سایر ارزها به آن افزایش یافته و همین مساله رغبت تاجران برای انجام معاملات را کم کرده و بدینترتیب تقاضا کاهش مییابد.

برعکس این موضوع نیز صادق است و با کاهش ارزش دلار، تقاضا افزایش یافته و قیمت نفتخام بالا میرود. همانند اتفاقی که در دو روز گذشته در بازارهای بینالمللی اتفاق افتاده است. دادههای منتشر شده توسط بلومبرگ نشاندهنده این است که نخستین افت قابل توجه ارزش دلار در روز جمعه ۲۳ژوئن اتفاق افتاد که با کاهشی ۳۳/۰درصدی، شاخص آن به ۲۶۴/۹۷ رسید. افت ارزش دلار در همان روز اثر خود را گذاشت. در نتیجه این اتفاق، قیمت نفتخام برنت به میزان ۳۲سنت رشد یافت و هر بشکه ۴۵دلار و ۵۴ سنت معامله شد. روز گذشته نیز ارزش دلار باز با کاهش مواجه شده و این بار با تجربه افتی ۴۷درصدی نسبت به روز دوشنبه در سطح۹۶.۹۷۰ قرار گرفت. عاملی که قیمت نفتخام برنت را ۱۳سنت در هر بشکه گرانتر کرد.

چرا دلار در مسیر سراشیبی است؟

برای اینکه درک بهتری از واکنش بازار نفت نسبت به تغییر ارزش دلار داشته باشیم باید درک بهتری از عوامل تغییر در شاخص ارز ایالات متحده داشته باشیم. اساسا نرخ بهره و ارزش دلار ارتباط مستقیمی با یکدیگر دارند. در حالت طبیعی هر گاه نرخ بهره در کشوری بالا برود، انتظار میرود که ارزش پول آن کشور نیز تقویت شود اما آنچه اکنون در ایالات متحده درحال وقوع است، خلاف این مساله را نشان میدهد.

کندوکاو اخبار اقتصادی این روزها نشاندهنده این است که افت شاخص دلار ناشی از انتظاری است که فعالان اقتصادی و سرمایهگذاران در رابطه با سخنرانی این هفته رییس فدرال رزرو امریکا دارند.

جنت یلن رییس فدرال رزرو و جمع کثیری از همکاران وی حدود دو هفته پیش به صراحت بیان کردند که بانک مرکزی امریکا در سال ۲۰۱۷ یک بار دیگر به دنبال افزایش هزینه استقراض خواهد بود(بدین معنی که نرخ بهره مجددا افزایش خواهد یافت).

اکنون رییس فدرال رزرو امریکا برای شرکت در نشست «مجمع بریتانیا» برای ارزیابی وضعیت اقتصادی جهان به پایتخت انگلیس سفر کرده است. قرار بود که روز گذشته جنت یلن در لندن سخنرانی داشته باشد و همگان انتظار این را داشتند که نفر اول سیاستگذاری پولی ایالاتمتحده یک بار دیگر خبر از افزایش نرخ بهره در این کشور بدهد. هر چند تا لحظه نگارش این گزارش، یلن به ایراد سخن نپرداخته بود اما چنین انتظاری سبب شد که ارزش دلار امریکا در برابر سبد متشکل از ارز

۶ کشور دیگر کاهش یابد.

اما چرا شاخص دلار در واکنش به افزایش احتمالی نرخ بهره واکنش منفی نشان داده که در نتیجه قیمت نفت را بالا برده است؟ بررسی وضعیت اقتصاد امریکا در فصل بهار نشاندهنده این است که اقتصاد امریکا به نوعی دچار رکود شده است. تازهترین نشانه از این وضعیت مربوط به دادههای مربوط به سفارش کالاهای ماندگار است که در این مدت با کاهش روبهرو شده است. شاخص کالاهای ماندگار در اصل شاخصی مربوط به سنجش وضعیت سرمایهگذاری است و استهلاک آن در بخش مصرف محاسبه میشود.

از سوی دیگر تورم ایالات متحده نیز در ماههای اخیر در اثر کاهش قیمت نفت، مسکن و هزینههای درمانی پایین آمده است. بخشی از کارشناسان معتقدند که پایین آمدن سفارشات مربوط به کالاهای ماندگار از یک سو در کنار پایین آمدن تورم، چشمانداز در رابطه با رشد اقتصادی امریکا را تضعیف کرده است. در چنین شرایطی، اعمال مجدد سیاستی انقباضی همچون افزایش نرخ بهره منجر به کاهش بیشتر سرمایهگذاری و تضعیف بیشتر رشد میشود. در واقع کاهش ارزش دلار، واکنش به چنین انتظاری در رابطه با اثرگذاری افزایش نرخ بهره است. پیشتر و پس از نشست اخیر فدرال رزرو در میانه ماه ژوئن حداقل ۳ نفر از مقامات رسمی این نهاد اعلام کردند آنها آمادگی این را دارند که به علت کاهش نرخ بهره، سیاست افزایش نرخ بهره را موقتا متوقف کنند. اما یلن و نزدیکان وی چنین اعتقادی ندارند و معتقدند که وضعیت اقتصادی ایالات متحده در شرایط مطلوبی است. اوایل ماه جاری یلن اعلام کرد که کاهش نرخ تورم در ایالات متحده موقتی است. وی معتقد است که نرخ پایین بیکاری امریکا که اکنون در سطح ۴.۳درصد قرار دارد به نرخ تورم جهتدهی خواهد کرد و آن را بالاتر خواهد برد. چراکه کمپانیهای امریکایی مجبورند برای جذب یا حفظ کارگران، دستمزد پیشنهادی خود را بالا ببرند. از این رو یلن معتقد است با توجه به پیشبینی افزایش تورم در آینده، انتظار بیش از حد و دستدست کردن برای افزایش نرخ بهره میتواند در آینده به خطری برای اقتصاد امریکا تبدیل شود و از این جهت یلن و تیم او در فدرال رزرو اصرار به افزایش نرخ بهره دارند. اندرو هانتر، کارشناس موسسه کپیتالاکونومیکس در این رابطه اظهار کرد:«خیلی بعید است که یلن به این زودی و بلافاصله پس از نشست کمیته بازار آزاد فدرال رزرو در(میانه) ماه ژوئن حرفی در رابطه با چشماندازهای جدید سیاست پولی بزند». بانک مرکزی امریکا تا بدینجای سال جدید میلادی، دو بار نرخ بهره در این کشور را افزایش داده و به سطح یک تا ۱.۲۵درصد رسانده است. نهاد سیاستگذار پولی امریکا، همچنین درنظر دارد غیر از افزایش دستوری نرخ بهره، میزان خرید خود از اوراق بهادار خصوصی و عمومی را نیز کاهش دهد تا بهتدریج نرخ بهره افزایش بیشتری نیز پیدا کند. این فرآیند ممکن است همزمان با ماه سپتامبر آغاز شود. در این میان اظهارات مارتین دراگی رییس بانک مرکزی اروپا در رابطه با خروج زودتر از انتظار اقتصاد این اتحادیه از رکود نیز سبب تقویت ارزش یورو در مقابل دلار شد.

دلار امریکا چه زمانی بر بازار نفت چیره شد؟

چیرگی دلار امریکا بر بازار نفت بیش از ۳دهه سابقه دارد. در سال ۱۹۷۱ ریچارد نیکسون تصمیم گرفت نظام ارزی امریکا را که مبتنی بر طلا بود، تغییر داده و ارتباط بین دلار و طلا را قطع کند. این تصمیم، دلار امریکا را به ارز رایج و شناور در جهان تبدیل کرد اما ثبات این ارز و اعتماد دیگر کشورها به آن را با چالش مواجه کرد. چند سال بعد، نیکسون و وزیر خارجهاش هنری کسینجر، راهحلی برای این موضوع پیدا کردند؛ «پترودلار» در آن تاریخ، امریکاییها با عربستانسعودی به یک توافق رسیدند و آن اینکه ایالاتمتحده اسلحه و حفاظت مورد نیاز عربستانسعودی (بهخصوص در برابر رژیم صهیونیستی) را تامین کند و در عوض سعودیها قیمتگذاری و فروش نفتخام را بر مبنای دلار امریکا انجام دهند و مازاد درآمد نفت خود را در بازار سهام ایالاتمتحده سرمایهگذاری کنند. عربستان این معامله را پذیرفت و جهان نیز از آن تبعیت کرد. در سال ۱۹۷۵ تمام تولیدکنندگان نفت اوپک موافقت کردند که قیمتگذاری فروش نفت خود را براساس دلار امریکا انجام دهند و نفت مازاد خود را در ازای پیشنهادهای سخاوتمندانه امریکا به اوراق قرضه دولتی امریکا بدل کنند.

دلار تا کجا نفت را جلو میبرد؟

قیمت نفت اکنون از فعل و انفعالات پولی در امریکا متاثر شده و پس از مدتها سقوط آزاد، کمی بالا رفته است. در واقع موضوعاتی همچون نرخ بهره و ارزش دلار سبب شده که حواس بازار نفت از مساله مازاد عرضه و ذخایر جهانی، موقتا پرت شود، اما بدون شک این شاخصها و وضعیت فعلی آن بهطور کامل فراموش نشده و بهزودی و با فروکش کردن چالشهای مربوط به تصمیمات فدرال رزرو، بازار نفت مجددا با مساله مازاد عرضه دست و پنجه نرم خواهد کرد.

جان کمپ کارشناس رویترز، در تحلیلی پیرامون وضعیت فعلی بازار نفت عنوان میکند که بازار تمام امید خود را نسبت به اثرگذاری اوپک از دست داده است. کمپ که اصولا نسبت به تصمیمات اوپک بدبین است، برای ترسیم وضعیت فعلی بازار، به شعری از جلد دوزخ کتاب کمدی الهی دانته آلیگری اشاره میکند: «ای آنکه بدین مکان داخل میشوی، دست از هر امید بشوی.»

وی در این گزارش عنوان میدارد که به نظر میرسد صندوقهای پوشش ریسک و کارگزاران بورس وارد ورژن مخصوص خود از «دوزخ» شدهاند و تمام امیدهایشان به تلاشهای اوپک برای ایجاد تعادل مجدد در بازار از بین رفته است. در هفته منتهی به ۲۰ ژوئن، صندوقهای پوشش ریسک پوزیشن خرید خود در سه قرارداد اصلی اختیار و آتی نفت برنت را به میزان ۱۰۹میلیون بشکه کاهش دادند. در مجموعه سه هفته منتهی به ۲۰ژوئن نیز، این عدد به ۱۶۱ میلیون بشکه میرسد که پایینترین سطح از پوزیشن خرید از نهمین روز ماه آگوست ۲۰۱۶ به حساب میآید.

اکنون نسبت پوزیشنهای خرید به پوزیشنهای فروش، ۲ به یک شده است. بدین معنا که صندوقهای پوشش ریسک، بهازای هر دو پوزیشن خرید، یک پوزیشن فروش اختیار کردهاند که جزو پایینترین نسبتها، از زمان سقوط قیمت نفت در سال ۲۰۱۴ است.

صندوقهای پوشش ریسک امید زیادی به توانایی اوپک در ایجاد تعادل مجدد در بازار داشتند و انتظار داشتند که توافق کاهش تولید منجر به شتاب گرفتن قیمت در بازار نفت شود.

صندوقهای پوشش ریسک در سال جاری دو بار از استراتژی تجمیع استفاده کردند اما هر دو بار با زیان قابلتوجهی مواجه شدند. سیاست تجمیع (Accumulation) به استراتژی گفته میشود که در آن سرمایهگذاران تلاش میکنند ارزش سبد دارایی خود را در محدوده دلخواه خود نگه دارند. در اواسط ماه فوریه، استراتژی تجمیع پوزیشنهای خرید توسط صندوقهای پوشش ریسک رکوردشکنی کرد و به خالص یکمیلیارد بشکه رسید، اما در اوایل ماه بعدی یعنی ماه مارس، قیمت نفت به صورت قابلملاحظهیی کاهش پیدا کرد و سبب زیان شد.

دومین اتخاذ استراتژی تجمیع، به ماه آوریل بازمیگردد که باتوجه به کاهش قیمت نفت، با سرنوشت مشابهی مواجه شد، چراکه در ماه مه، اوپکیها تصمیم گرفتند سطح کاهش تولید خود را تغییر ندهند و این مساله با واکنش منفی بازار مواجه شد و دست صندوقهای پوشش ریسک را در پوست گردو گذاشت.

در چنین شرایطی، ناامید از افزایش قیمت، سیاست جدیدی را در پیش گرفته و وارد چرخه جدید اتخاذ پوزیشن فروش شدهاند؛ مسالهیی که فشار بیشتری روی قیمتهای نفت آورده است. در هفته منتهی به ۶ ژوئن، مدیران این صندوقها ۷۷ میلیون بشکه به میزان پوزیشنهای فروش در نفت WTI و ۵۹میلیون بشکه به برنت اضافه کردهاند. سرعت افزوده شدن به پوزیشنهای فروش، در سه سال اخیر بیسابقه است.

بنابراین چشمانداز بازار نفت، ضعیف به نظر میرسد. به این شرایط، اخبار مربوط به حفاری ولعآمیز شرکتهای نفت شیل امریکا با وجود افت مداوم قیمت را نیز اضافه کنید تا مشخص شود در ماههای آینده اوضاع بر وفق مراد طلای سیاه نخواهد بود.